明星奶粉股贝拉米蒙受亏损 ”中国版”产品命悬一线

来源:澳华财经在线

婴儿配方奶粉公司贝拉米澳大利亚(ASX:BAL)于今日发布全年财报显示,上财年运营收入增长2.6%至2.4亿澳元,蒙受净亏损80.9万澳元(2016财年利润额3832.8万)。

“中国版”产品命悬一线

上财年贝拉米汉语标签的“中国版”产品销售额达3690万澳元,同比增长183.85%。

公司强调,中国奶粉注册新规将于2018年一月1日生效,考虑到产品通过各种申请流程所耗费时间,预计难以及时获得注册资格。

贝拉米预期2018上半财年(截至今年底)中国版产品销售额为1830万澳元,而2018下半财年相关销售额取决于何时通过注册。 “贝拉米正与分销方合作,确保2018年一月1日前在中国有适当水平的存货”。

然而如果取得注册资格延迟,或未能成功将对公司财务状况有重大影响。 去年贝拉米澳洲成为中国跨境零售进口监管政策变化调整风潮中损失最为惨重的一家。

销售业绩、股价双滑坡,重度盈利预警引发市场投资者对公司管理层信任危机。

7月初贝拉米刚完成收购持有对华出口牌照的维州Camperdown奶粉厂,随后该工厂因被第三方投诉遭中国国家认证认可监督管理委员会(CNCA)暂停注册资格处理。相关问题得到澄清后牌照已于近期恢复。

新购奶粉厂牌照恢复,将有助于产品在国家食品药品监督管理总局(CFDA)的注册。“这项注册与我们的‘中国版’产品相关。中国的线下渠道占到贝拉米2017财年销售额的15.4%。”

至于“澳洲版”产品,去年起遭遇的颠簸行情已经平复。贝拉米大部分澳洲版产品通过“直邮”到达中国消费者手中,另有少量经由跨境电商渠道。

贝拉米回顾称,2016年间中国及香港分销商经手的产品存货累积,致使供过于求,出现降价销售且渠道稳定性受影响。

“需求降低的情况下我们不能即刻降低生产速度,造成的结果是库存量上升,而现金储备减少”。 今年上半年,贝拉米开始采取补救措施,努力使销售额与利润率企稳,并降低了“澳洲版”产品的库存水平。

四千万成本重压

财报显示,上财年贝拉米的毛利润率是38.1%,较2016财年下降5.1%,主要由于成本上升,其中,今年上半年产品售价出现上涨带来了一定冲抵。

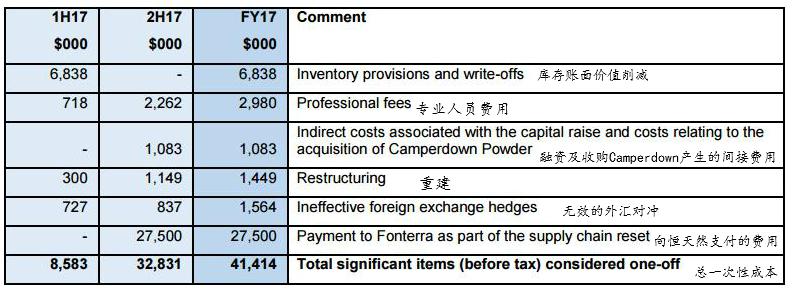

报告期内,影响盈利水平的主要原因是多个重大支出项,共计4140万澳元。不计重大项类,正常化利润水平是2820万澳元。

公司CEO科恩(Andrew Cohen)表示,公司新的管理层及董事层采取扭转战略带来一系列一次性成本,其中仅供应链重建一项涉及向恒天然集团支付的2750万澳元(在今年6月份,贝拉米修订了与恒天然乳业间的供货协议)。

贝拉米2017财年一次性成本汇总

(来源:贝拉米财报)

财报列出了目前公司运营方面的一些亮点,包括销售额趋于稳定且得到有力支撑、存货量自今年3月达到顶峰后现已在缩减。

公司自今年3月份以来营运现金流归正,新的管理团队将专注于未来3年的商业规划。通过供应链重建得以削减未来投入成本,公司对未来再投资已做好准备。

在谈及未来发展策略时,贝拉米表示,将继续围绕核心的中国与澳洲婴儿配方奶粉与婴儿食品业务。中国市场尤其重要。

近期内将专注于业务企稳发展,获取CFDA注册资格,以继续在中国出售“中国版”产品。 展望前景,科恩表示2018财年公司将持续在品牌树立、市场营销、产品、供应链及内部能力方面投资。